Fiscalité municipale

Le département des services généraux est responsable des éléments de l'impôt foncier tels que la facturation et la perception de tous les impôts fonciers provisoires, définitifs et supplémentaires, le programme de remise pour les unités vacantes commerciales et industrielles, le programme de remise pour les organismes de bienfaisance enregistrés, les ajustements de l'impôt foncier (tels que les demandes en vertu des articles 357/358 de la Loi sur les municipalités), les décisions de la Commission de révision de l'évaluation foncière (CRÉF) et les demandes de réexamen qui adhèrent à la Loi sur l'évaluation foncière.

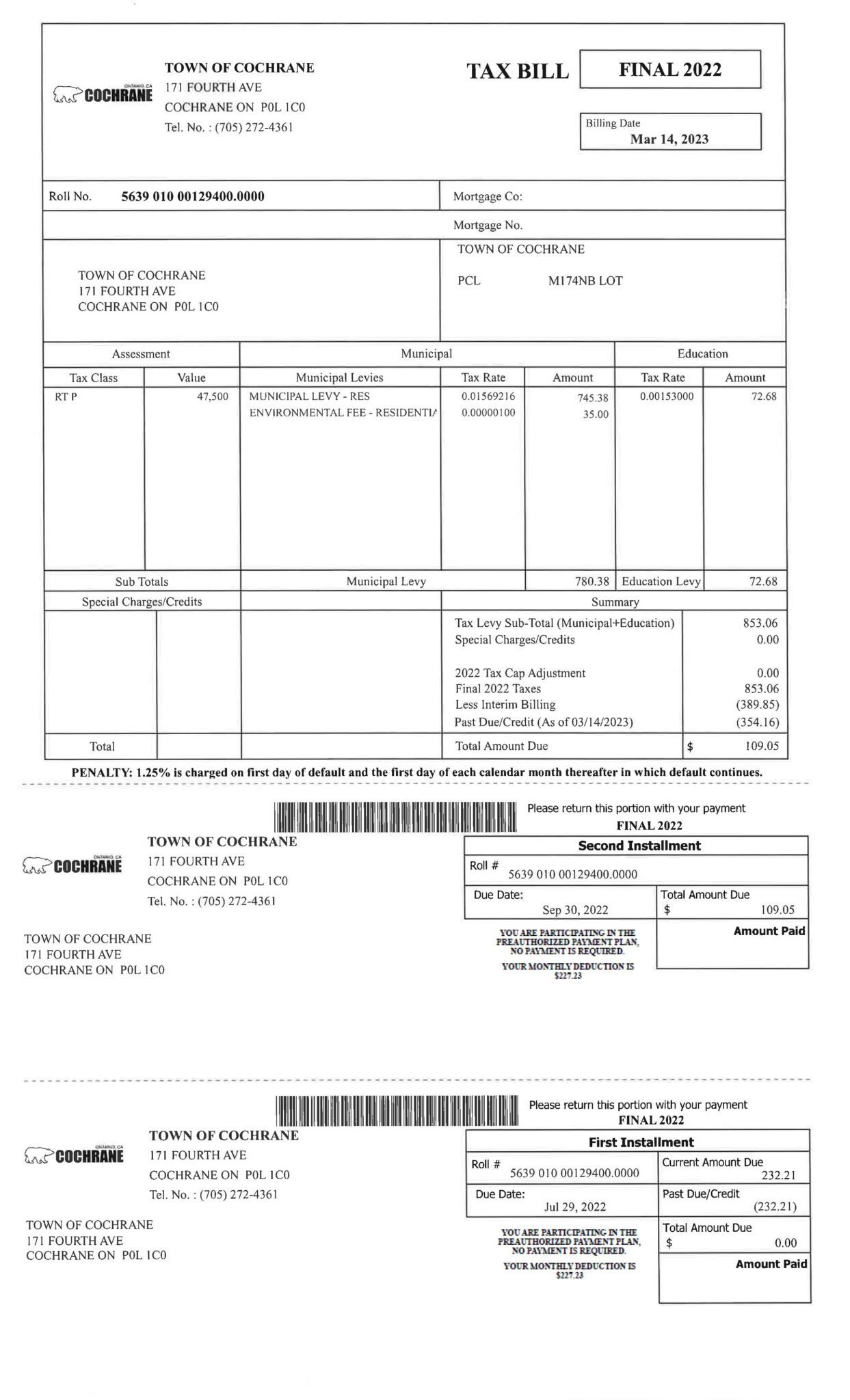

Comprendre votre facture fiscale

Cliquez sur les lettres ci-dessous pour voir un échantillon d'une facture de taxes de la ville de Cochrane, et l'explication de chaque section de celle-ci.

Factures d'impôt supplémentaires et omises

Lorsque la ville délivre un permis de construire, il y aura très probablement un changement de valeur de la propriété, ce qui crée une évaluation supplémentaire ou omise. Votre évaluation foncière devra être mise à jour pour refléter les travaux achevés à la suite du permis de construire. La Société d'évaluation foncière des municipalités (SÉFM) vous enverra par la poste un avis d'évaluation supplémentaire ou omise. La facture de taxes supplémentaire ou omise suivra peu après la réception de l'avis de la SÉFM.

À des fins fiscales, vous recevrez une facture d'impôt à une date ultérieure, appelée facture d'impôt "supplémentaire". La facture d'impôt supplémentaire reflétera la modification supplémentaire de votre évaluation et les impôts dus seront ajustés en conséquence.

Si la facture de taxes supplémentaires ou omises concerne une nouvelle maison, vous, en tant que propriétaire, serez responsable à partir de la date effective d'occupation et/ou de possession ; ce qui crée des factures de taxes supplémentaires ou omises sur plusieurs années.

Une évaluation supplémentaire est un supplément (augmentation de la valeur) résultant d'améliorations ou de modifications de la propriété, qui n'ont pas été reflétées dans la facture d'impôt foncier de l'année en cours et qui sont survenues après le retour du rôle d'évaluation. Une évaluation supplémentaire peut être traitée pour les raisons suivantes :

- Il y a une augmentation de la valeur de la propriété en raison d'un nouveau bâtiment ou d'une amélioration ;

- Une propriété cesse d'être exonérée d'impôt ou cesse d'être admissible à l'évaluation à la valeur agricole, à la forêt aménagée ou aux terres de conservation ;

- Un bien cesse d'être classé dans une sous-catégorie de biens immobiliers, de terres agricoles en attente de développement, de terrains vacants commerciaux ou industriels ;

- Une propriété devient assujettie à l'impôt dans une catégorie de propriété différente.

Une évaluation omise est une évaluation supplémentaire résultant de la construction d'une nouvelle maison ou d'une annexe, qui n'a pas été enregistrée précédemment sur le rôle d'évaluation annuel. Une évaluation omise peut être traitée pour l'année en cours et les deux années précédentes pour les raisons suivantes :

- Il y a une augmentation de la valeur de la propriété en raison d'un nouveau bâtiment ou d'une amélioration ;

- Pour évaluer et classer les terres qui étaient auparavant exemptées ;

- Une propriété cesse d'être classée comme forêt aménagée ou terre de conservation.

Si l'avis supplémentaire concerne des ajouts ou des améliorations à votre propriété, vos taxes augmenteront. Gardez à l'esprit que votre terrain peut avoir été évalué précédemment, votre facture d'impôt supplémentaire ou omise ne concernera que la partie structure de la propriété. Ce qui signifie que les années suivantes combineront ces deux évaluations.

Si votre avis supplémentaire concerne uniquement un changement de classification, la municipalité applique un nouveau taux d'imposition à votre propriété et ajuste le calcul précédent avec les nouveaux renseignements fournis par la SÉFM. Le nouveau taux d'imposition peut être supérieur ou inférieur à celui qui a été facturé précédemment. Conservez tous vos formulaires de la SÉFM pour vérifier que vos données correspondent à tous les documents concernés.

La facture doit être payée avant la date d'échéance indiquée sur votre facture de taxes. L'évaluation supplémentaire découlant de la construction d'une nouvelle maison ou d'une annexe peut entraîner une facture d'impôt supplémentaire pouvant s'élever à des milliers de dollars. Il est sage de prévoir cette facturation dès que vous commencez les travaux sur votre propriété en mettant de l'argent de côté sur une base mensuelle pour payer la facture lorsqu'elle sera due.

Note : Si vous êtes inscrit au plan de paiement préautorisé, toute facture de taxe supplémentaire émise doit être payée séparément avant la date d'échéance indiquée sur votre facture de taxe, sauf avis contraire de notre bureau. Si tel est votre cas, veuillez contacter le service fiscal pour discuter des possibilités.

Lisa Kennedy

Commis à l'impôt foncier

171 Quatrième Avenue

Cochrane, ON P0L 1C0

Tel : 705-272-4361, poste 230

Fax : 705-272-6068

Comment les impôts sont calculés

Les impôts fonciers sont calculés en utilisant la valeur d'évaluation actuelle d'une propriété et en la multipliant par les taux d'imposition municipaux et scolaires combinés pour la catégorie de propriété applicable. Ce calcul est reflété sur votre facture d'impôt que vous recevez en juin de chaque année.

Pour en savoir plus sur la relation entre les valeurs foncières et les impôts fonciers, regardez la vidéo ci-dessous.

Questions fréquemment posées

Vous pouvez accéder à un large éventail d'informations fiscales par le biais de cette section du site web, ou vous pouvez contacter notre Commis à l'impôt foncier.

La ville de Cochrane envoie deux factures d'impôt foncier par an.

Projet de loi provisoire qui est envoyée par courrier en janvier pour aider les municipalités jusqu'à ce que le processus de facturation finale des taxes soit achevé par le département des services généraux. La facture provisoire de taxes est calculée à partir du rôle d'évaluation de l'année en cours et d'une partie du taux d'imposition de l'année précédente (50%). Les dates de versement sont les derniers jours ouvrables des mois suivants :

- Février*

- Avril*

Facture finale qui est envoyé par la poste en juin est calculé en prenant le rôle d'évaluation de l'année en cours et les taux d'imposition définitifs établis par le Conseil. Les dates de versement sont les derniers jours ouvrables des mois suivants :

- Juillet*

- Septembre*

*ces dates n'incluent pas les factures supplémentaires/admises dues à des ajustements d'évaluation. Les dates de versement des factures supplémentaires/admises varient en fonction de la date de livraison.

La ville de Cochrane offre une variété d'options de paiement de taxes. Veuillez vous référer à la section "Paiement des taxes" pour plus de détails.

Tous les chèques doivent être libellés à l'ordre du Ville de Cochrane.

Votre facture fiscale finale fournit toutes les informations dont vous avez besoin pour l'impôt sur le revenu.

Un reçu sera fourni gratuitement si vous vous présentez à l'hôtel de ville au moment du paiement avec une copie de votre facture de taxes. À ce moment-là, notre personnel apposera un tampon sur votre facture pour indiquer que le paiement a été reçu. Cela peut également se faire si vous envoyez votre paiement par la poste et que vous incluez la copie de votre facture ainsi qu'une enveloppe affranchie à votre adresse. Nous apposerons alors un timbre sur votre facture et vous la renverrons par la poste. Si vous avez payé vos taxes foncières par chèque, votre chèque fait office de reçu.

À compter du 1er juillet 2020, les contribuables doivent désormais payer des frais de $13.00 pour recevoir un reçu officiel aux fins de l'impôt sur le revenu, une réimpression de leur facture fiscale ou toute autre information figurant sur la facture fiscale finale.

VEUILLEZ NOTER : Vous pouvez apporter la facture finale des taxes à l'hôtel de ville et demander au service des taxes foncières de confirmer que le paiement est à jour, et de tamponner votre facture comme "payée" sans frais.

Pour adhérer à notre plan de paiement préautorisé (PAP), il suffit de télécharger et de remplir le formulaire. Une fois rempli, retournez-le à notre bureau accompagné d'un chèque annulé. Consultez notre section sur le plan de paiements préautorisés pour plus de détails.

Oui, nous acceptons les chèques postdatés pour tous les paiements.

Notre système fiscal doit correspondre aux informations qui ont été enregistrées au bureau du registre foncier. Ces modifications doivent donc être effectuées au bureau d'enregistrement. Une copie du transfert complété doit ensuite être soumise au service de l'impôt foncier.

Pour la cartographie des propriétés, les actes de propriété ou pour obtenir des informations sur les limites de la propriété, vous devez vous rendre à l'adresse suivante www.onland.ca. Le service des impôts fonciers ne dispose pas de cette information.

La ville de Cochrane applique des frais d'administration de $65.00 par rôle d'impôt foncier pour toutes les demandes de certificat d'impôt.

Avant d'apporter des modifications à votre propriété, veuillez contacter notre service de construction et de planification ou leur rendre visite à la caserne de pompiers de Cochrane.

Ils vous informeront du processus. Le service d'impôt foncier recevra ensuite la confirmation du service de construction et d'urbanisme et effectuera tous les ajustements nécessaires une fois que la SÉFM aura ajusté l'évaluation, le cas échéant.

Oui, cette nouvelle structure ajoutera de la valeur à votre propriété qui, à son tour, augmentera la valeur imposable. La valeur imposable est multipliée par le taux d'imposition fixé, ce qui donne le total de vos impôts annuels.

La nouvelle application en ligne permet aux propriétaires et aux locataires enregistrés auprès de la SÉFM de modifier plus facilement leur soutien scolaire. Pour plus d'informations, consultez le site Web de la guide de l'utilisateur disponible sur mpac.ca ou connectez-vous à www.aboutmyproperty.ca

Changements d'adresse

Rester à jour

Afin que la ville puisse maintenir une base de données exacte et à jour pour les taxes foncières, nous devons être informés de tout changement d'adresse postale.

Il est de la responsabilité du propriétaire de nous informer de tout changement affectant son adresse postale. Le fait de ne pas recevoir une facture d'impôt ne dispense pas le contribuable de la responsabilité du paiement des impôts ou des pénalités et intérêts.

Formulaire de demande

Si vous souhaitez effectuer un changement d'adresse sur votre propriété, veuillez nous en informer en remplissant le formulaire Formulaire de changement d'adresse.

Taux d'imposition

Formule de taxe résidentielle

La formule de base utilisée pour calculer le taux d'imposition résidentiel est la suivante :

- Montant à prélever par les taxes / évaluation totale pondérée = Taux d'imposition résidentiel

Une fois que le taux d'imposition résidentiel a été déterminé, les taux d'imposition de toutes les autres classes seront calculés en utilisant cette base de taux d'imposition et un ratio d'imposition admissible prédéterminé pour chaque classe. Le montant à lever par les taxes est calculé en examinant tous les fonds qui doivent être levés sur le budget approuvé par le Conseil et préparé par le département des services généraux. Il en résulte le montant total à lever par les impôts.

Règlements sur la fiscalité municipale

Vous trouverez ci-dessous un tableau des règlements annuels d'imposition municipale nécessaires pour la ville de Cochrane. Il suffit de cliquer sur l'une des années disponibles pour accéder à la documentation relative à cet exercice.

Payer votre facture d'impôts

En personne

Payez en personne en vous rendant au bureau municipal pendant les heures d'ouverture normales. Vous pouvez payer de la manière suivante :

- Argent liquide

- Chèque

- Mandat postal

- Débit (aucun paiement par carte de crédit ne sera accepté)

La banque en ligne est également disponible (voir ci-dessous pour de plus amples informations sur ce mode de paiement).

Plans de paiement préautorisé

Vous trouverez ci-dessous trois plans de paiement disponibles qui permettent des retraits automatiques :

- Plan d'échelonnement : Ce plan prévoit 4 retraits par an. Les retraits ont lieu aux dates indiquées sur les talons de versement des factures d'impôt envoyées par la poste*.

- Plan mensuel : Ce plan prévoit 10 retraits par an. Il s'étend de février à novembre de chaque année. Les retraits ont lieu le 15 de ces mois. Un document indiquant le montant calculé des 5 retraits est joint à la facture intermédiaire et finale envoyée aux contribuables*.

*Pour être admissible, les taxes doivent être payées en totalité avant l'inscription. - Plan d'arriérés : Ce plan comporte 12 retraits mensuels et a lieu le dernier jour ouvrable du mois. Ce plan est idéal pour les contribuables à revenu fixe car ils décident du montant mensuel.

Veuillez noter : Il y a des frais de $42.00 NSF pour tout paiement rejeté. En outre, après 2 infractions, l'option PAP est supprimée et ne sera plus une option de paiement pour le contribuable.

Formulaire de paiement préautorisé

Veuillez remplir le formulaire de plan de paiement préautorisé et le soumettre à notre bureau accompagné d'un chèque annulé.

Banque par téléphone et par Internet

Le paiement des impôts peut être effectué sur un site Internet sécurisé en s'inscrivant auprès de votre institution financière pour bénéficier des services bancaires en ligne.

Institution financière

Les paiements peuvent être effectués à la CIBC, à la Banque Scotia et à la Caisse Populaire au plus tard à la date d'échéance. Les contribuables sont tenus de présenter leur facture d'impôt au moment du paiement. L'institution financière peut exiger des frais pour ce service.

Lisa Kennedy

Commis à l'impôt foncier

171 Quatrième Avenue

Cochrane, ON P0L 1C0

Tel : 705-272-4361, poste 230

Fax : 705-272-6068

Demande de paiement et frais de retard

Les paiements doivent être reçus au plus tard à la date d'échéance pour éviter les frais de retard. Vous pouvez postdater votre chèque pour la date d'échéance et le poster à votre meilleure convenance. Si vous payez en ligne, veuillez tenir compte des délais de traitement de votre banque. Les paiements seront enregistrés le jour où l'institution financière de la ville de Cochrane les reçoit.

La charge de pénalité et d'intérêt pour les paiements d'impôts en retard est de 1,25%. Les pénalités et les intérêts sont facturés sur les prélèvements fiscaux en souffrance le premier jour ouvrable du mois suivant.

Avis d'arriérés d'impôts et avis de rappel

La ville de Cochrane émet des avis de rappel et d'arriérés pour les prélèvements en souffrance au cours des mois suivants :

- Mars : Avis de rappel | Envoyé après que la première date de versement de la facturation intermédiaire soit passée.

- Mai : Avis de rappel | Envoyé après que la deuxième date de versement de la facturation intermédiaire soit passée.

- Août : Avis de rappel | Envoyé après la date du premier versement de la facture finale.

- Octobre : Avis de rappel | Envoyé après que la deuxième date de versement de la facture finale soit passée.

- Novembre : Avis d'arriérés | Encourager le paiement rapide et inciter à prendre contact avec le service des impôts

- Décembre : Avis d'enregistrement de vente de taxes en suspens | Ces avis constituent la première étape du processus d'enregistrement de la vente de taxes. Si vous recevez cet avis, le service de l'impôt foncier de la ville de Cochrane vous demande instamment de nous contacter rapidement afin d'éviter l'enregistrement de la taxe et les frais supplémentaires de traitement de la vente pour impôts.

Remboursements et réductions d'impôts

Remise sur les logements vacants

La section 364 de la loi sur les municipalités de 2001 prévoit des remises pour les unités commerciales vacantes selon le même pourcentage que les remises accordées aux propriétaires de terrains vacants et excédentaires. Ces pourcentages sont de 30% pour les propriétés commerciales et de 35% pour les propriétés industrielles.

Les propriétaires qui ont droit à une remise doivent présenter une demande à la municipalité chaque année où un bâtiment, ou une partie de bâtiment, est vacant. Pour être admissible à une remise, un bâtiment ou une partie de bâtiment doit satisfaire aux conditions suivantes :

- Les bâtiments qui sont entièrement vacants: Un bâtiment commercial ou industriel entier pourra bénéficier d'un rabais si l'ensemble du bâtiment est vacant pendant au moins 90 jours consécutifs.

- Les bâtiments qui sont partiellement vacants : Une suite ou une unité dans un bâtiment commercial sera admissible à un rabais si, pendant au moins 90 jours consécutifs, elle a été :

- A : Non utilisé et clairement délimité ou physiquement séparé des parties utilisées du bâtiment.

- B : Soit capable d'être loué pour une occupation immédiate, soit non capable d'être loué pour une occupation immédiate parce qu'il était en cours de réparation ou de rénovation ou avait besoin d'être réparé ou rénové ou était impropre à l'occupation.

Une partie d'un bâtiment industriel sera admissible à un rabais si, pendant au moins 90 jours consécutifs, elle a été :

- A : Non utilisé et clairement délimité ou physiquement séparé des parties utilisées du bâtiment.

La date limite pour soumettre une demande pour une année fiscale est le 28 février de l'année suivante.

Remboursement pour les organismes de bienfaisance

En vertu de l'article 361(1) de la Loi sur les municipalités de 2001, chaque municipalité doit avoir un programme de remboursement de taxes pour les organismes de bienfaisance admissibles afin de leur accorder un allégement des taxes sur les biens admissibles qu'ils occupent.

Le programme s'applique aux organismes de bienfaisance enregistrés qui sont locataires d'une propriété de catégorie commerciale ou industrielle. La date limite pour l'année en cours est le 28 février de l'année suivante. Le pourcentage minimum prescrit pour le calcul d'un remboursement est de 40%.

Les organismes de bienfaisance enregistrés doivent demander chaque année le remboursement en remplissant une demande et en la soumettant au service de l'impôt foncier avant la date limite.

Programme de remboursement des taxes foncières

pour les personnes âgées à faible revenu et

Personnes handicapées à faible revenu

Ce programme offre un allègement de l'impôt foncier aux personnes qualifiées, marquant ainsi l'engagement de la ville à soutenir ses populations vulnérables.

Les participants éligibles peuvent bénéficier d'un crédit d'impôt de $250, ce qui constitue une aide précieuse dans la gestion des dépenses liées à l'impôt foncier. Cette initiative n'est que le début des efforts déployés par Cochrane pour donner la priorité au bien-être de ses citoyens.

La date limite de dépôt des candidatures est fixée au 31 mai de chaque année.

Subvention à la propriété des personnes âgées de l'Ontario

Vous pouvez également demander de l'aide à la province de l'Ontario. La province offre des subventions pour aider les personnes âgées à faible revenu à payer leurs impôts fonciers.

Pour plus d'informations, visitez le site Ministère des finances de l'Ontario.

Lisa Kennedy

Commis à l'impôt foncier

171 Quatrième Avenue

Cochrane, ON P0L 1C0

Tel : 705-272-4361, poste 230

Fax : 705-272-6068

Formulaires de demande

Vous trouverez ci-dessous des liens vers le guide et le formulaire de demande de remise pour les logements vacants. Si vous pensez être éligible, veuillez télécharger un formulaire, le remplir et le soumettre à notre commis à l'impôt foncier.

Demande de programme de remise aux vacanciers

Certificats d'impôt

Une demande formelle

La ville de Cochrane, en vertu de la loi sur la liberté de l'information, ne peut pas divulguer au public des renseignements fiscaux sans une demande officielle de certificat d'impôt. Une demande écrite doit être soumise à notre bureau, accompagnée du paiement des frais d'utilisation. À compter du 1er juillet 2020, le montant du certificat d'impôt est de $65.00 par rôle d'impôt foncier. Les certificats d'impôt peuvent maintenant être payés par carte de crédit ainsi qu'en espèces ou par chèque.

Une fois les informations traitées, nous envoyons le certificat par e-mail. Nous demandons que toutes les demandes soient reçues au moins 5 jours avant la date limite requise afin de laisser au personnel suffisamment de temps pour préparer le certificat.

Demande de certificat

Veuillez envoyer vos demandes au service de l'impôt foncier ou envoyer votre demande par courriel à notre commis à l'impôt foncier, avec un PDF de l'en-tête de votre cabinet d'avocats, ainsi qu'un PDF du chèque qui sert à payer les frais de certificat fiscal. Pour votre commodité, notre bureau accepte désormais le paiement par carte de crédit des frais de certificat fiscal.

Ventes de taxes

Impôt foncier impayé

Si les impôts fonciers restent impayés pendant une période donnée, la Loi sur les municipalités de 2001 régit les circonstances dans lesquelles la propriété peut être vendue par la Ville de Cochrane. La Ville peut enregistrer un certificat d'arriérés de taxes contre le titre si les taxes foncières demeurent impayées pendant les trois années précédant le 1er janvier de n'importe quelle année. Ces délais s'appliquent aux catégories de propriétés résidentielles et non résidentielles.

Un certificat d'arriérés de taxes indique que la propriété sera vendue si le prix d'annulation n'est pas payé dans l'année qui suit l'enregistrement du certificat. Une fois le certificat enregistré, les paiements partiels ne peuvent être acceptés, à moins que le propriétaire n'ait conclu un accord de prolongation avec la ville avant l'expiration de la période d'un an.

La ville peut annoncer la vente de la propriété pour non-paiement des taxes si le "prix d'annulation" n'est pas payé dans l'année qui suit l'enregistrement du certificat. Les annonces sont généralement publiées dans le Cochrane Times Post pendant quatre semaines consécutives et dans la Gazette de l'Ontario pendant une semaine. Les dossiers d'appel d'offres peuvent être trouvés en ligne ou à l'hôtel de ville.

Pour connaître la législation régissant le processus de vente pour non-paiement d'impôts, y compris les définitions, veuillez consulter la Loi de 2001 sur les municipalités, L.O. 2001, c.25, y compris le Règlement de l'Ontario 181/03.

Vente de biens aux fins de l'impôt

Prenez note que des offres ont été lancées pour l'achat du (des) terrain(s) décrit(s) ci-dessous et qu'elles seront reçues jusqu'à 15 heures, heure locale, le 12 juin 2025, à l'adresse suivante BUREAU DE LA MAIRIE, 171 Fourth Avenue, Cochrane, ON P0L 1C0.

Les offres seront ensuite ouvertes en public le même jour, dès que possible après 15 heures, à l'adresse suivante BUREAU DE LA MAIRIE, 171 Fourth Avenue, Cochrane, ON P0L 1C0.

Description des terres :

139-143 CINQUIÈME AVENUE

PIN 65244-1034

PCL 1307, SEC ; LAG SRO ; N 30 FT, LT 270 ; PLAN M114NB GLACMEYER ; VILLE DE COCHRANE ; et

PIN 65244-1035

PCL 1761, SEC ; LAG SRO ; S 36 FT, LT 270 ; PLAN M114NB GLACMEYER ; VILLE DE COCHRANE

Montant minimum de l'offre : $43 783,11

Pour plus de détails, cliquez ici pour obtenir une copie de l'avis de la Commission. Dossier d'appel d'offres.

Évaluations des biens

Pendant des années, les propriétés en Ontario ont été évaluées pour déterminer leur niveau d'imposition municipal. En 1970, le gouvernement de l'Ontario a pris en charge les évaluations municipales afin d'uniformiser le processus dans toute la province. En 1998, la responsabilité de l'évaluation foncière a été transférée à la Société d'évaluation foncière des municipalités (SÉFM).

La SÉFM est une société à but non lucratif créée par la province. Elle offre un large éventail de services d'évaluation aux municipalités, qui sont toutes membres de la société. Elles sont responsables de l'évaluation de toutes les propriétés en Ontario. Ces valeurs sont fournies aux municipalités sur les rôles d'évaluation annuels. Les municipalités et la province utilisent ces valeurs lorsqu'elles calculent les impôts fonciers et les taxes scolaires.

Comment les évaluations sont effectuées

Il incombe au contribuable de s'assurer que la SÉFM dispose de toutes les données correctes afin d'évaluer adéquatement sa propriété. Veuillez réviser les détails de votre SÉFM en ligne en utilisant le 'À propos de ma propriété' disponible pour tous les propriétaires. Vous trouverez votre nom d'utilisateur et votre mot de passe sur l'avis d'évaluation foncière que vous avez reçu par courrier en novembre. Si vous avez besoin d'aide, veuillez utiliser le Site Web de la SÉFM pour vous guider. Si vous avez déposé une "demande de réexamen", votre statut est maintenant disponible à l'adresse suivante à propos demyproperty.ca.

Veuillez regarder la vidéo ci-dessous pour en savoir plus sur la façon dont la SÉFM évalue les propriétés résidentielles en Ontario.

Commission de révision de l'évaluation

Si vous souhaitez déposer une plainte officielle auprès de la Commission de révision de l'évaluation foncière (CRÉF). La CRÉF est un tribunal indépendant de la province de l'Ontario. À partir de 2009, si votre propriété ou une partie de celle-ci est classée comme résidentielle, agricole ou forêt aménagée, vous devez d'abord effectuer le processus de RFR avec la SÉFM avant de pouvoir déposer un appel auprès de la CRÉF.

Les formulaires de demande peuvent être obtenus en contactant la CRÉF par téléphone, en visitant le site Web de la CRÉF. Site web de la CRÉFou peuvent être récupérés au bureau local de la SÉFM. Des frais sont exigés pour le dépôt d'une plainte auprès de la CRÉF. Veuillez contacter la CRÉF pour connaître les frais applicables. La date limite pour le dépôt d'une plainte pour l'année d'imposition en cours est de 90 jours après que la SÉFM vous ait informé de sa décision concernant votre demande de réexamen ou le 31 mars de l'année d'imposition si votre propriété n'a pas de classification résidentielle, agricole ou de forêt aménagée.

Le propriétaire et la SÉFM seront tous deux invités à se présenter à une audience pour présenter des preuves à l'appui de leurs arguments. La décision de la Commission est définitive et lie les deux parties. Vous pouvez en savoir plus sur le processus d'appel en matière d'évaluation sur le site Web de la Site web de la CRÉF ou en appelant leur numéro gratuit au (800) 263-3237.

Société d'évaluation foncière des municipalités

Liens et documents

Vous trouverez ci-dessous des liens et des documents importants relatifs à l'évaluation des propriétés avec la Société d'évaluation foncière des municipalités.